Special Report 해운·조선업 2021년도 3분기 동향 및 2022년도 전망①

페이지 정보

작성자 최고관리자 댓글 0건 조회 1,650회 작성일 22-01-14 17:06본문

Ⅰ. 거시경제 및 산업환경

1. 세계 경제 및 교역

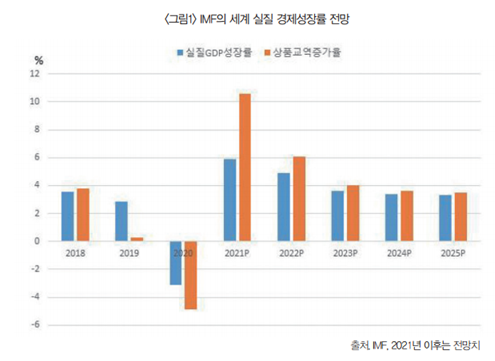

2022년 세계 경제와 상품교역은 각각 4.9%와 6.0%의 성장이 전망된다.

IMF는 2021년 10월 World Economic Outlook을 통하여 2021년 세계 실질 GDP는 5.9% 성장 후, 2022년 4.9% 성장할 것으로 내다봤다. 지난 7월 전망치 대비 2021년 성장률은 0.1%p 하향 조정하였으나, 2022년 성장률 전망치는 유지했다.

선진국의 경우 2021년 5.2%, 2022년 4.5%의 성장률을 추정했으며, 신흥국은 2021년 6.4%, 2022년 5.1%의 성장률 전망했다.

2020년 세계 상품교역증가율이 -4.9%를 기록한 후, 2021년 10.5%로 2021년까지 코로나19 이전 수준보다 5.1% 증가한 수준을 보일 것으로 내다봤으며, 2022년에도 6.0%로 비교적 높은 수준의 증가율을 점쳤다.

2. 철강재 가격 동향

3분기 중 철광석 가격 하락에도 불구하고, 철강 제품 가격은 오히려 상승하는 추세가 나타났다.

시카고상업거래소 62% 철광석 중국수입가(CFR)의 경우 6월 평균 톤당 205.41달러로 최고치 기록 후, 9월 평균 119.5달러로 3분기 중 41.8% 하락하는 등 전반적으로 철광석 가격은 상반기 급등 추세에서 벗어나며 3분기 중 하락하는 흐름을 보였다.

그러나 동일 거래소의 열연코일 미중서부 도매가격이 동 기간 16.6% 상승하는 등 원재료 가격의 하락에도 불구하고, 철강제품의 가격이 상승하는 기현상이 나타났다. 이러한 현상은 중국의 온실가스 배출 저감을 위한 철강재 감산 영향에 기인한 것으로 판단된다.

중국 정부는 2021년부터 온실가스 배출 저감 등 환경문제 개선을 위한 철강재 감산 및 노후시설 현대화 정책을 추진했다. WSA(세계철강협회) 철강생산 자료에 의하면 중국의 조강생산량은 7월에 전년 동월대비 8.4%, 8월에 13.2% 감소하여 동 기간 주요 생산국들이 6~27% 증산한 점과 달리 유일하게 감산을 실행했다.

상반기 중 중국정부의 감산정책과 통제가 철강사들에게 효력을 미치지 못하여 오히려 증산이 이루어졌으나, 하반기 중에는 강력한 통제하에 정책대로 큰 폭의 감산이 진행되었다.

중국은 감소한 철강재 생산이 자국 산업에 미치는 악영향을 최소화하기 위하여 강력한 수출 규제 정책도 시행했다. 지난 2021년 5월, 주요 철강제품에 대한 수출증치세 환급을 폐지한 중국 정부는 8월에 또 한차례의 환급 폐지 품목을 추가 지정하는 등 수출억제에 대한 강한 의지를 보이고 있으며, 수출이 목표대로 억제되지 않을 경우 수출관세 정책까지 준비 중인 것으로 알려졌다.

3분기 중 철광석 가격 하락은 세계 철강 생산량의 절반 이상을 차지하는 중국의 감산 영향에 따른 것으로 추정되며, 거대 생산국 중국의 세계 시장에 대한 철강제품 공급 감소로 제품 가격은 오히려 상승하는 결과를 가져온 것으로 보인다.

한편, 3분기 중 국내 후판 유통가격은 소폭 하락하였으나, 여전히 매우 높은 수준이다.

국내산 20mm 후판 1차 유통가 9월 평균 가격은 톤당 122만원으로 전분기말 대비 3.7% 하락하였으나, 전년말 대비 96.4% 높았다. 중국산 20mm 후판 현물가 역시 9월 톤당 120.5만원으로 3분기 중 4.3% 하락하였으나, 전년말 대비 91.4% 높은 수준이다.

일본산 조선용 후판의 수출 가격은 전분기말 가격인 톤당 950달러를 유지하였으며, 전년말 대비 79.2% 높았다.

이에 따라 철강재 가격은 장기적으로 높은 가격에 대비할 필요가 있는 것으로 판단된다.

철광석 가격 하락 등의 영향으로 철강재 가격은 단기적으로 다소 하락할 가능성은 있으나, 탄소배출 조정을 목적으로 하는 중국의 감산정책이 단기에 해소될 가능성은 낮으므로 상당 기간 동안 높은 가격이 형성될 우려가 있다.

세계적인 탄소중립 달성 움직임에 맞물려 탄소배출량이 가장 많은 업종 중 하나인 철강산업의 생산 비용이 증가하고, 이에 따라 제품 가격도 과거보다 높은 수준이 될 것으로 예상되어 이에 대한 장기적 대응책이 필요할 것으로 판단된다.

금번 철강재 가격 폭등은 거대 철강산업국인 중국의 환경규제 대응 움직임으로 매우 큰 변동성을 보였으나, 이는 향후 세계적 움직임에 의해 반복적으로 나타날 현상임을 인식하여야 하며 금번 가격상승을 경험삼아 대응 전략을 다듬을 필요가 있다.

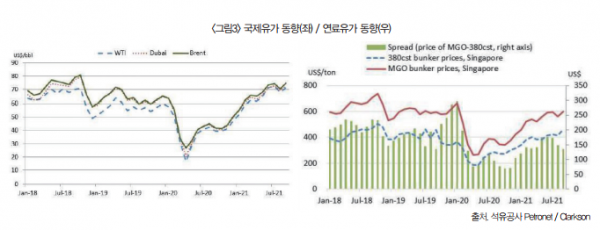

3. 유가 및 연료가 동향

국제유가는 3분기까지도 빠른 상승추세가 지속되었다.

2021년 중 국제유가는 주요국들의 빠른 경기회복 노력으로 전년대비 석유수요가 증가하고 있으나, OPEC+, 미국 셰일오일 등의 생산이 아직까지 코로나19 이전 수준을 회복하지 못하며 더디게 증가하여 연중 가격 상승추세가 지속되고 있다. EIA 데이터에 의하면, 2021년 세계 석유 수요는 1일당 9,738만배럴로 전년대비 5.4% 증가한 반면, 생산량은 1일당 9,614만 배럴로 전년대비 2.1% 증가에 그쳤다.

월평균 가격 기준 9월 브렌트유는 배럴당 74.9달러로 2021년 중 9개월간 49.1% 상승하였고, 같은 기간 두바이유는 45.7% 상승한 72.6달러, WTI는 52.0% 상승한 71.5달러를 기록했다. EIA는 세계 석유생산량 증가로 브렌트유 기준 2022년 평균 가격을 배럴당 66.04달러, 금년 대비 3.7% 하락한 수준으로 예측하였으나, 여전히 높은 수준을 유지할 것으로 전망했다.

연료 가격도 상반기 중 크게 상승했다. 유가 상승에 따라 싱가포르항 기준 MGO(저유황유)의 9월 평균 가격 역시 전년말 대비 42.2% 상승한 톤당 599.3달러를 기록했다. 동일항 기준 고유황 연료인 380cst의 가격은 동 기간 46.5% 상승한 톤당 463.4달러로 집계되었으며, 두 유종간 가격차이는 2분기말 177.4달러까지 확대되었으나 9월 135.9달러로 축소되었다.

2022년에도 비교적 높은 수준의 유가전망에 따라 싱가포르항 기준 MGO가격 기준으로 톤당 500달러대 이상이 유지될 것으로 예상되며 저연비 노후선의 부담을 증가시킬 전망이다.

Ⅱ. 해운업 동향 및 전망

1. 벌크선 시장

3분기에도 벌크선 시황은 운임지수가 빠른 상승을 나타내며 매우 양호한 시황흐름을 보였다.

2021년도 벌크선 시황은 각국 경제회복에 따른 수요 증가, 코로나19 영향에 의한 항만 체선으로 선복 공급 감소효과 발생, 컨테이너선 부족에 따른 대체 수요 등으로 빠른 운임 상승이 나타났고, 3분기에는 중국 전력난으로 인한 석탄수입 급증까지 겹치며 더욱 가파른 상승 추세를 보였다. 중국 전력난에 의한 석탄 운송수요 증가가 나타난 9월 말에는 2008년 금융위기 이후 처음으로 BDI 5,000선을 상향 돌파했다.

3분기 평균 BDI는 3,732로 전년동기 대비 145.3% 상승하였으며 분기 평균치로는 2008년 금융위기 이후 가장 높은 수준을 나타냈다.

벌크선 운임 상승에 따라 용선료 역시 3분기 중 큰 폭으로 상승했다.

Capesize 170Kdwt급 1년 정기용선료는 3분기 평균 1일당 28,990달러로 전분기 대비 13.6% 상승했으며, Panamax 75Kdwt급 역시 3분기 평균 1일당 27,231달러로 전분기 대비 25.7% 높은 수준을 보였다. Supramax 58Kdwt급은 3분기 평균 용선료도 1일당 26,817달러로 전분기 대비 39.3% 상승했다.

2022년 중 벌크선 시황은 수요 둔화와 운임하락이 예상되나 양호한 시황이 유지될 것으로 기대된다.

중국 경기둔화, 철강재 감산 정책 유지 등의 영향으로 2022년 벌크선 해운 수요는 ‘21년 대비 둔화된 수준이 될 전망이다. 또한, 각국의 백신효과로 일상으로의 전환이 가속화되며 코로나19에 따른 항만 체선과 컨테이너선 물류 혼란도 다소간 수습되며 선복공급 부족 효과도 상당 부분 해소되어 운임은 ’21년 대비 평균적으로 하락할 것으로 예상된다. 다만, 항만 체선 문제가 완전히 해소될 때까지는 다소 시간이 걸릴 것으로 예상되고, 2015년 이후 신조선 발주량이 많지 않아 신규공급 압력이 높지 않은 상황이므로 약 2% 이내로 추정되는 선복량 증가율이 수요 증가율을 상회할 가능성은 높지 않을 전망이다.

이에 따라 2017년 이후 이어온 벌크선 시황개선의 큰 흐름은 이어질 전망이며 BDI 지수는 연평균 2,000 이상의 비교적 양호한 수준으로 점쳐지고 있다.

2. 탱커 시장

유조선 운임과 용선료는 3분기 중에도 부진한 흐름이 지속되었다.

유조선 운임은 지난해 3분기 이후 하락추세가 이어지고 있다.

세계적인 경기회복 노력으로 석유소비가 빠르게 증가하고 있으나 아직까지 코로나19 이전 수준에 미치지 못하고 있고, 생산 역시 지난해 감산 이후 OPEC+, 미국 셰일오일 등이 더딘 생산증가 속도를 보이고 있어 유조선 수요는 부진한 수준이 이어지고 있다.

사우디 Ras Tanura - 일본 치바 간 265K VLCC 3분기 평균 WS지수는 전년동기 대비 5.5% 낮은 32.17을 기록하였으며, 코로나19 영향이 배제된 2019년 3분기 대비 40.4% 낮은 수준이다. 미동부 걸프지역 - 중국 닝보 간 270K VLCC 운임 역시 3분기 평균 전년동기 대비 22.6% 낮은 418만달러로, 2019년 3분기와 비교하여도 32.9% 낮았다. 미국 휴스턴 - 싱가포르 간 150K 수에즈막스의 경우도 3분기 평균 전년동기 대비 15.1% 낮은 230만달러로, 2019년 3분기 대비 28.0% 낮은 수준으로 나타났다.

유조선의 3분기 용선료 역시 하향 흐름이 지속되고 있다.

310Kdwt급 VLCC 1년 정기용선료의 3분기 평균은 전분기 대비 14.0% 낮은 1일당 18,962달러로, 150Kdwt급 수에즈막스 1년 정기용선료의 경우는 3분기 평균 1일당 16,250달러로 전분기 대비 6.1% 낮은 수준을 기록했다.

한편, 제품운반선의 경우 3분기 중 운임과 용선료가 선형별로 엇갈리게 나타나고 있으며, 이는 저점에서 전반적인 반등이 이루어지기 전 단계 수준으로 추정된다.

제품운반선의 운임은 계절적 요인으로 3분기 중 반등하였고, 운임이 급락하였던 전년 동기와 비교하여 높은 수준을 보였으나 전반적으로 코로나19 이전 수준을 회복하지 못하고 있는 등 시황은 아직 부진한 수준이다. 용선료는 일부 선형이 상향 흐름을 나타내기도 하여 시황 개선에 대한 기대감을 높이고 있다.

쿠웨이트 Mina al-Ahmadi - 네델란드 로테르담 간 90K급 Aframax clean 탱커의 3분기 평균 운임은 전년동기 대비 13.3% 상승한 195만달러를 기록하였으나, 코로나19 이전인 2019년 3분기 대비 3.1% 낮은 수준으로 집계되었다. 울산-싱가포르 간 40K급 MR 탱커 운임 역시 3분기 평균 전년동기 대비 38.6% 높은 37만 달러를 기록하였으나, 2019년 3분기 대비 15.1% 낮았다. 울산-미국 LA 간 40K급 MR 탱커의 경우도 3분기 평균 운임은 105만달러로 전년동기 대비 49.0% 높은 수준이나, 2019년 3분기 대비 13.4% 낮은 수준으로 추산되었다.

115Kdwt급 LR2탱커 1년 정기용선료는 3분기 평균 전분기 대비 4.7% 하락한 1일당 16,308달러를 기록하여 전분기 상승 추세에서 다시 하락 반전되었으며, 74Kdwt급 LR1탱커의 1년 정기용선료는 전분기 대비 3.0% 상승한 1일당 14,750달러를 기록하여 전분기에 이어 2분기 연속 상승 추세를 나타냈다.

반면, 47~48Kdwt급 MR탱커의 경우는 전분기 대비 5.8% 하락한 1일당 11,981달러로 전분기 상승 추세를 이어가지 못하였고, 37Kdwt급 MR탱커의 경우는 3분기 평균 전분기 대비 6.1% 하락한 1일당 10,279달러로 2분기 연속 하락 추세를 보였다.

저장에 사용되고 있는 탱커 선복량은 3분기 중 오히려 소폭 증가하였으며, 유조선의 경우 이들 저장용 탱커가 향후 시황 개선에 걸림돌이 될 우려가 높다.

저장용 수요로 활용되고 있는 55Kdwt 이상급 유조선은 3분기말 95척 2,189만dwt로 전분기말 대비 4.0% 증가하였고, 현재 선복량의 5.1%에 해당하는 물량이다. 동일 수요의 10Kdwt 이상급 제품선은 3분기말 64척, 333만dwt로 전분기말 대비 3.3% 증가하였으며, 현재 선복량의 1.7%에 해당하는 물량이다.

유조선의 경우 2분기 이후 저장용 탱커가 오히려 소폭 증가하는 추이를 보이고 있는데, 이는 비교적 빠른 수요 증가에도 불구하고 산유국들의 더딘 증산으로 중국 등 주요 수입국들의 불안감이 확대되며 재고를 유지 또는 증가시켰기 때문인 것으로 추정된다. 2분기까지 석유제품선의 저장용 선복량은 감소추세를 보였으나 3분기 이후 유조선과 같이 소폭 증가하는 경향이 나타났다.

향후 석유수급이 원활하고 해운수요가 증가하여 저장용 선박의 해운시장으로 반환시, 5%를 상회하는 유조선의 시장 재참여는 시황개선에 상당기간 부담이 될 것으로 전망된다.

2022년 중 탱커시황은 전반적으로 개선될 것이나 유조선의 경우 매우 완만한 개선이 이루어져 부진해소는 어려울 수 있으며, 제품운반선 시황은 비교적 양호한 수준의 개선이 전망된다.

세계적인 경기회복과 코로나19로부터 일상으로의 복귀 노력으로 석유수요는 2022년에도 빠르게 증가할 것으로 예상된다. 또한, 높은 유가의 영향으로 OPEC+ 등 주요 산유국들 및 미국 셰일오일의 증산도 이루어질 것으로 기대되고 있다. 이러한 영향으로 탱커 해운수요는 양호한 수준으로 평가되는 3~4%를 상회하는 증가율이 나타날 가능성도 있다.

반면, 2021년도 시황 부진의 영향으로 9월까지 이미 연초 선복량 대비 제품선, 유조선 각각 1.6%씩의 비교적 많은 폐선이 이루어졌고, 선복량 대비 수주잔량의 비율도 낮아지며 2022년 선복의 신규공급 압력도 높지 않을 전망이다. 이에 따라 전반적인 운임과 용선료의 호전으로 탱커 시황은 개선될 것으로 예상된다.

그러나 유조선은 현재 전체 선복량의 5%가 넘는 저장용 탱커가 해운 운송시장으로 반환되며, 공급을 증가시켜 완만한 속도의 개선에 그치며 부진한 상황이 완전해소 되기는 어려울 전망이다. 제품선의 경우 코로나19로부터의 일상회복이 세계적으로 활발하게 이루어진다면 교통 수요의 급증으로 비교적 양호한 수준의 개선이 예상되며 저장용 선박의 반환이 다소는 부담을 줄 수 있으나 큰 걸림돌은 아닐 것으로 판단된다.

3. 컨테이너선 시장

상반기에 이어 3분기에도 컨테이너선 운임은 상승 추세를 지속하며 사상 최고치를 경신했다.

컨테이너선 해운시황은 2021년 중 수요증가와 물류정체에 의한 선복량 부족 효과로 운임이 빠르게 상승하였으며, 이러한 추세는 3분기에도 이어지면서 운임이 사상 최고치를 지속적으로 경신했다.

최근 수년간 컨테이너선의 발주량이 부진하여 금년 중 신규공급 선복도 제한적이었으므로 물류 정체에 의한 선복 부족에 대응하기 어려워 운임 상승이 가속화되었다.

3분기 평균 CCFI 지수는 전년동기 대비 226.8% 높은 2,974.4로, 2분기에 이어 지수발표 이후 분기 평균치로 최고치를 또 다시 경신했다. 3분기말 동 지수는 3,235.3으로 전년말 대비 105.1% 상승하여 사상 최고치를 기록했다.

주요 원양노선의 운임은 3분기까지도 빠르게 상승했다.

상하이-유럽노선의 3분기 평균운임(SCFI 기준)은 전년동기 대비 641.6% 상승한 TEU당 7,282달러로 주요 노선 중 가장 높은 운임 상승률을 기록했으며, 동 기간 상하이-미서안 노선의 평균 운임은 전년동기 대비 70.4% 상승하여 FEU당 5,740달러로 집계되었다.

상하이-미동안 노선은 전년동기 대비 168.2% 상승한 FEU당 10,610달러였다.

주요 근해노선 운임도 3분기 중 강세를 유지했다.

3분기 근해노선의 운임은 원양노선과 달리 상승추세를 보이지는 않았으나 원양노선의 영향으로 상승한 운임수준을 대체로 유지하며 강세를 보였다. 상하이-동일본 노선 운임은 3분기 평균(SCFI 기준) TEU당 293.2달러로 전년동기 대비 23.2% 높게 나타났으며, 선사간 경쟁 심화 등으로 2020년 3분기까지도 부진한 양상을 보였던 상하이-부산 노선 역시 3분기 평균 TEU당 237.7달러로 전년동기 대비 100.6% 높은 수준을 보였다.

상하이-동남아 노선 운임은 3분기 평균 885.3달러로 전년동기 대비 541.5% 높게 나타났다.

컨테이너선 운임은 2022년 중 큰 폭으로 하락할 가능성이 있으나 양호한 수준을 유지할 전망이다.

IMF의 최근 전망을 참조하면 2022년에도 4.9%의 비교적 높은 세계경제 성장률과 6% 이상의 상품교역증가율이 예상되는 바 컨테이너 해운 수요는 비교적 견조한 증가율일 지속될 것으로 보인다. 또한, 2019~2020년 컨테이너선 신규 발주량이 많지 않아 신조선 인도량이 시장 수급상황을 악화시킬 가능성은 낮을 것으로 판단된다.

그러나 현재의 높은 운임 수준은 코로나19 영향에 따른 비정상적 수준으로, 화주들이 정상적인 교역을 영위하며 감당할 수준을 넘어서 있으므로 백신효과 등으로 항만 및 컨테이너 물류가 점차 정상을 되찾으면서 2022년 중 크게 하락할 가능성이 높다.

다만, 운임이 크게 하락한다 하여도 전반적인 수급 상황을 고려할 때 양호한 운임 수준 이하까지 하락할 가능성은 높지 않을 전망이다. 또한, 물류와 운임의 정상화까지는 아직 시간이 걸릴 것으로 예상되어 2022년 평균 운임 수준은 예년에 비해 여전히 매우 높은 수준이 될 것으로 예상된다.

※ 다음 달에 계속됩니다.

- 이전글The evolution of ship design 22.01.14

- 다음글알파라발, Gas Combustion Unit 2.0으로 LNG 포트폴리오 강화 21.12.15