Special Report 세계 LNG산업 및 LNG선 동향과 전망①

페이지 정보

작성자 최고관리자 댓글 0건 조회 1,766회 작성일 22-08-11 17:11본문

Ⅰ. 서론

최근 수년간 세계 LNG 시장이 팽창하며 LNG선 해운시황 및 신조선 발주도 호조를 나타냈다.

2016년 이후 호주와 미국의 LNG 증산 및 수출 증대와 2017년 이후 중국의 수입 급증으로 국제 LNG시장은 새로운 국면을 맞고 있으며, 수요와 교역이 급성장하고 있다. 이에 따라 LNG선 해운시황도 높은 수준의 운임이 형성되고, 선박의 신조선 발주 증가로 국내 조선사들 역시 수혜를 누리고 있다.

그러나 LNG 역시 화석연료로서 세계적인 탄소중립 요구에 부합하지 않는 수준의 온실가스를 배출하여 향후에도 이러한 수요증가 추세가 지속될 것인지 불확실성이 높은 실정이다.

LNG의 탄소배출량이 석유에 비해 현저히 적고 당분간 발전 부문 등에서 석탄을 빠르게 대체할 것으로 기대되는 등 LNG는 탄소중립 초기 국면에서 일정 역할을 할 것으로 예상된다. 그러나 LNG도 탄소와 수소로 구성된 화석연료로서 연소시 세계적인 탄소중립 요구를 충족시키지 못했다. 이러한 특성으로 인해 LNG의 수요가 장기적으로도 꾸준히 증가할 것인지는 매우 불확실하며, LNG 교역량 역시 방향을 예상하기 어려운 상황이다.

본고에서는 세계적인 전문기관의 LNG 수급 전망을 살펴보고 LNG운반선 시황을 전망하고자 한다. 향후 LNG 수요의 증가 또는 감소 추세는 LNG운반선 시장에 직접적 영향을 미칠 것으로 예상되며, 이는 해운과 조선 시장의 변동성을 가져올 것으로 점쳐진다.

LNG 수요와 공급은 향후 세계적인 탄소중립 노력의 향방에 따라 좌우될 가능성이 높으나 현재로서는 이를 예측하기 어렵다. 이에 따라 본고에서는 천연가스 생산국 연합기구인 GECF(Gas Exporting Countries Forum), 석유수입국 기구인 IEA(International Energy Agency), 메이저 석유기업인 BP 등의 장기 전망을 인용하여 LNG 수급의 미래를 시나리오별로 정리하고 이에 따른 LNG운반선 시장의 추이를 전망하고자 한다.

Ⅱ. 국제 LNG 및 LNG선 시장 동향

1. LNG 시장

(1) 국제 LNG 교역은 중국의 수요급증과 미국, 호주의 생산 증가로 최근 수년간 급격히 성장

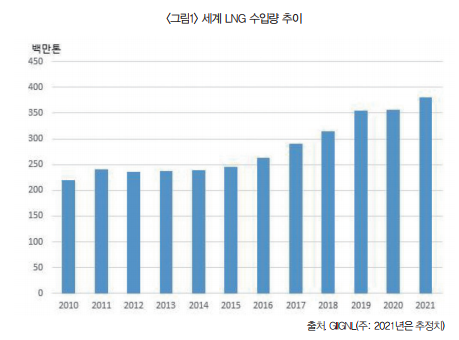

세계 LNG 수입량은 2011년 이후 2015년까지 성장률이 정체되었다. 2008년을 전후한 신규투자의 부진으로 2011년 이후 신규 생산광구가 부족하여 세계 LNG 공급량 제한, 신규 수입국가의 발생 억제, 세계 교역량이 정체되었다. 2015년 이후 호주 신규 광구들의 잇따른 생산 개시와 2016년 미국 셰일가스 수출 개시로 LNG 공급이 크게 증가했고, 여기에 2017년 이후 중국의 에너지 정책이 변화로 LNG 수입이 급증하며 세계 LNG 교역량이 매년 큰 폭으로 증가하고 있다. 2015년 이후 2021년까지 연평균 7.6%의 성장률이 추정되었으나, 다만 2020년에는 코로나 봉쇄 등으로 인한 교역 정체가 일시적으로 나타났다.

(2) 2015년 이후의 LNG 공급 증가는 호주와 미국이 주도

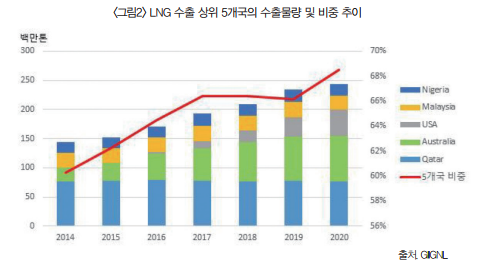

카타르는 세계 1위 수출국으로서의 위치를 차지하고 있으나, 2015년 이후 신규투자에 의한 생산증가가 이루어지지 않고 연간 7,700만톤 내외의 수출물량을 유지했다. 반면, 호주는 신규투자 해양가스전 등이 2015년부터 잇따라 신규 생산을 개시하고 수출함으로써 급격한 수출량 증가를 나타내고 있으며, 2020년까지 수출물량 증가율이 연평균 22.0%에 이르렀다. 또한, 2020년 수출량은 7,777만톤으로 카타르보다 64만톤 많아 처음으로 LNG 수출 1위국으로 부상했다.

미국은 절대물량에서 호주보다 적은 수출물량을 나타내고 있으나 2016년 처음 셰일가스를 액화한 LNG를 수출하며, 이후 2020년까지 연평균 102.9%의 수출증가율로 3대 LNG 수출국으로서 빠르게 자리매김했다. 나이지리아와 말레이시아를 포함한 상위 5개국의 수출물량 비중은 호주와 미국의 수출증가가 빠르게 이루어지며 2014년 60.3%에서 2020년 68.5%로 확대되었다.

(3) LNG의 수요 증가는 중국이 주도하고 있고, 인도 역시 빠른 증가속도를 보이고 있으며, 스페인 등 일부 유럽국가들도 절대 물량은 많지 않으나 수입량이 빠르게 증가

전통적 1위 수입국가인 일본은 2011년 발생한 후쿠시마 원전사태가 안정화된 이후, 기후 변화 방지와 에너지 효율화 등의 영향으로 수입량을 감소시키고 있어 2015년 이후 연평균 3.0%의 수입 감소율로 2015년 8,505만톤에서 2020년 7,443만톤으로 축소했다.

과거 수입량 2위를 꾸준히 기록했던 한국은 2015년 이후 연평균 1.4%의 수입 증가율을 보였으며, 아시아 주요 수입국 중 하나인 타이완은 동 기간 연평균 4.7%의 증가율을 기록했다.

한국은 2015년 3,342만톤 → 2020년 4,081만톤, 동기간 타이완은 1,445만톤 → 1,776만톤으로 증가했다. 중국은 2016년 LNG 사용비중을 늘리는 방향의 에너지정책을 발표한 이후 2020년까지 연평균 28.0%의 매우 높은 수입 증가율을 보였고, 2017년 수입량이 한국을 능가하여 수입량 2위를 기록한 후 2021년에는 일본보다 많은 수입량을 기록하여 1위 국가로 올라섰다. 중국의 수입량은 2015년 2,002만톤, 2017년 3,901만톤, 2020년 6,891만톤으로 빠르게 증가했다.

또 하나의 거대 신흥국인 인도 역시 2016년 이후 연평균 12.8%의 수입 증가율을 보이며, 세계 4위의 LNG수입국이 되었다. 인도의 수입량은 2015년 1,445만톤에서 2020년 2,663만톤으로 빠른 증가를 보였다. 유럽에서도 2015년 이후 스페인 연평균 11.7%, 프랑스 19.1%, 영국 8.1% 등 일부 국가들이 빠른 수입증가율을 기록하고 있다. 유럽은 소규모의 신규 수입국가들이 증가하고 있어 2015년 3,757만톤으로 세계 LNG시장 수입 물량 수요의 15.3%에 불과했던 유럽의 비중은 2020년 8,159만톤 22.9%로 확대되었다.

(4) 중국의 수입 급증 이후 LNG 생산설비에 대한 FID(최종투자결정)가 크게 증가해 향후 LNG 생산 및 수출도 빠르게 증가할 전망

2011년 후쿠시마 원전사태 이후 활성화되었던 LNG 생산설비에 대한 FID는 2016~2017년 소강상태를 보였다. 그러나 2017년부터 중국의 수입증가로 LNG 시장이 점차 활성화되었고, 2018년에는 중국의 수입량이 전년대비 38% 증가하는 등 빠른 수요증가를 보이자 FID 역시 활성화되는 양상을 나타냈다.

2019년에는 사상 최대규모의 FID가 이루어졌으나, 2020년 코로나19 발발로 LNG가격 급락 등 시장의 불확실성이 나타나며 위축되기도 했다. 그러나 2021년 LNG가격 및 수요 회복과 중국 등의 수요증가 추세가 견고하게 유지되며 카타르의 단일 최대규모 개발사업인 North Field 등을 포함하여 다시 45MTPA 규모 이상의 FID가 성사되었다.

(5) 최근 수년간 LNG시장에서 나타난 뚜렷한 변화 중 하나는 단기계약 및 현물시장에서 거래되는 LNG의 비중이 점차 높아지는 점이며, 이는 선박 수요에도 영향을 미치는 것으로 추정

과거 천연가스 개발은 물량기준 약 80% 이상의 장기구매계약 체결 후 최종 투자결정이 이루어지는 사업개발이 대부분이었다. 이에 따라 현물시장에서 거래되거나 단기 구매계약으로 이루어지는 물량이 세계 LNG 교역량의 20% 수준에 불과했다. 2010년대 들어와 미국 셰일가스 등 비전통 가스를 포함한 전반적인 생산 및 공급량 증가로 LNG시장이 공급자 중심에서 수요자 중심으로 변화하며 장기구매계약 비중이 낮아지고 현물 등 단기 거래 비중이 증가하고 있다.

2010년 단기 및 현물(spot) 거래량은 4,160만톤으로 전체 교역량의 18.9%를 차지했으나, 2020년에는 1억 4,250만톤으로 물량기준 242% 증가했으며, 전체 교역량에서 차지하는 비중도 40.0%로 확대되었다. 현물시장 거래가 확대됨에 따라 spot 운송 물량에 대한 기대감이 높아지고, 이에 따른 신규 투자 선복량은 장기거래가 지배적인 효율적 운송 시장에 비하며 많은 물량이 예상되므로 신조선 시장에 긍정적 영향이 있을 것으로 추정된다.

장기계약운송은 물량 예측이 가능하여 필요한 선박만큼만 발주, 운항하여 선복 운영이 효율적인 반면, spot 운송은 계절에 따른 물량 변동성이 높고 거리가 먼 항로가 많아 선박의 효율적 배치가 어려우며 미래의 기대감까지 더하여 실제 물량 대비 선복 구입량이 많은 특성이 있다.

2. LNG선 시장

(1) 중국의 LNG수입량 증가로 LNG선의 용선료와 운임은 2018년 이후 강세 유지

2011년 이후 세계 교역량이 정체된 상황에도 불구하고 일본의 후쿠시마 원전사태로 LNG발전 수요가 급증함에 따라 원거리 수입량 증가와 선복의 비효율적 운영 등으로 LNG선의 운임과 용선료는 2014년까지 강세를 유지했다. 2014년까지 연평균 운임과 정기용선료가 손익분기점으로 추정되는 1일당 약 5만달러 수준을 크게 상회했다.

해운시장의 호조에 따라 2014년까지 신조선 발주량도 크게 증가했으며, 이들 선박이 인도되기 시작해 2015년 이후 해운시황은 다시 약세로 반전되었다. 그러나 중국의 에너지 정책 변화로 LNG수입량이 급증하며 2017년 다시 운임과 용선료가 상승추세로 반전했고, 2018년 이후 동북아의 겨울철 혹한까지 간헐적으로 나타나며 시황은 강세를 유지하고 있다.

(2) LNG선 해운시황의 호조와 현물시장의 운송수요 기대감 등에 따라 2018년 이후 신조선 발주량도 호조를 나타내고 선복량도 빠른 증가추세를 나타냄

2011~2014년까지 해운시황 강세와 향후 셰일가스 물량의 운송수요 기대감에 따라 많은 LNG선이 발주되었고, 2015년까지도 영향을 미쳐 2015년에도 비교적 양호한 수준의 신조선 발주량을 기록했다. 2016~2017년까지는 해운시황 약세와 기존 발주물량 인도가 다소 공급과잉을 유발하며 신조선 발주량이 침체된 수준을 보였다. 2018년 이후 해운시황 강세와 호주 및 미국의 LNG 공급량 증가분을 중국이 흡수할 것이라는 장기적 전망이 확고해짐에 따라 대형선(140K 이상급) 기준 연 50~70척의 물량이 발주되고 있으며, 2021년에는 사상 최대치를 기록하기도 했다.

2011년 이후 발주된 LNG선이 인도되기 시작한 2014년 이후 2022년초까지 선복량은 84.9% 증가했으며, 연평균 8.0%의 높은 증가율을 기록했다.

빠른 선복량 증가에도 불구하고 LNG선 해운시황은 여전히 양호한 수준을 유지하고 있어 향후 시장 확대에 대한 기대감이 높은 상황이다.

Ⅲ. 세계 천연가스 및 LNG 수급 전망

전반적으로 LNG 수요는 향후 5년 또는 2030년까지 빠르게 증가할 것이라는 전망이 강하며, 이후의 증가세는 탄소중립 시나리오에 따라 엇갈리고 있다.

지난 2017년 이후 중국의 수요 급증과 유럽국가들의 신규 수요 등으로 세계적으로 LNG 수요는 높은 증가세를 이어왔다. 대부분의 전망 기관들은 최소한 향후 5년간 공해배출이 많은 석탄을 천연가스가 빠르게 대체하면서 LNG의 수요가 지속적으로 성장할 것으로 예측하고 있다. 그러나 배출저감 효과에도 불구하고 LNG의 온실가스 저감율은 석유 대비 약 25%에 불과하여 장기적인 탄소중립 연료로서 한계를 분명히 가지고 있다.

2030년대 이후 분리된 탄소의 포집과 매립을 통해 생산되는 블루수소의 생산 원료로서 LNG 수요가 증가할 것이라는 기대가 있는가 하면, 재생에너지에 의한 그린수소 생산기술의 발전과 2050년 net zero 달성 노력 등으로 수요가 크게 감소할 것이라는 전망도 존재하고 있다.

본 장에서는 각 기관별 시나리오에 의한 천연가스 및 LNG 수요 및 공급 전망을 살펴보았다. 천연가스 관련 기관들도 미래의 방향을 속단하지 못하고 대부분 탄소중립 변수에 따른 시나리오를 설정해 전망을 제시했다.

본 장에서는 서론에서 제시한 3개 기관의 시나리오별 천연가스 또는 LNG의 수요 및 공급 전망을 정리했다.

1. GECF의 천연가스 및 LNG 수요 전망

(1) GECF는 향후 천연가스 수요에 대해 상당한 도전적 상황을 예상하면서도 블루수소 생산을 위한 원료로서의 수요를 중심으로 전반적인 수요 증가세 전망

천연가스 수출국의 논의 기구인 GECF는 2022년 2월에 발간한 “Global Gas Outlook 2050 Synopsis”를 통하여 2050년까지 천연가스의 공급과 수요, 교역에 관한 장기 전망을 발표했다. 현재 아시아, 유럽 등에서 석탄을 대체하여 전력부문의 천연가스 수요가 증가하고 있으나 EU의 “Fit for 55”를 비롯하여 미국, 일본 등에서 천연가스의 기여도를 낮추는 정책과 계획이 발표되며 다소의 수요 둔화 또는 위축을 우려했다.

그러나 세계적으로 수소 중심의 탈탄소 정책 모멘텀이 확산되고 있는 가운데, 주요국들의 로드맵에 수소시장 확대를 위하여 경쟁력 있는 블루수소 생산원에 대한 지원이 포함되어 있어 전력부문 뿐 아니라 수소 원료서의 천연가스 수요증가도 기대했다.

향후 탄소 포집, 이용 및 저장기술(CCUS)를 발전시키고 메탄슬립의 저감, 수소전환 효율성 개선 등의 기술개발을 통해 천연가스의 효용성을 증대시키는 노력이 필요함을 밝혔다. 현재 에너지 시장의 현황과 2050년까지 예상되는 변화 트렌드, 각국의 에너지 정책과 잠재적 도입가능 정책 등을 반영해 현실성에 기초한 중립적 시나리오(reference case scenario)를 기반으로 중장기적인 천연가스 시장을 전망했다.

(2) 천연가스의 수요는 2050년까지 연평균 1.3%의 속도로 성장 전망

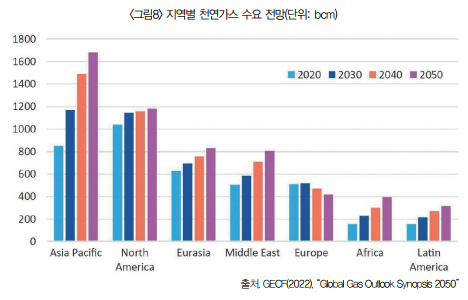

GECF의 중립적 시나리오 하에서 2020년 세계 천연가스 수요는 3,840bcm에서 2050년 5,625bcm으로 약 46.5% 증가, 연평균 1.3%의 성장률을 예상했다. 특히, 아시아-태평양 지역의 수요가 2050년까지 1,680bcm으로 2020년대비 약 98% 증가할 것으로 전망하며, 지역적으로 증가분의 약 절반을 동 지역이 기여할 것으로 내다봤다.

분야별로 전력부문이 석탄 대체뿐 아니라 도시화와 디지털화, 배터리 등 전력수요의 증가로 인해 2050년까지 전체 수요증가분의 42%를 차지할 것으로 예상했다. 전력부문 외에 선박연료 등으로 미미한 수준이었던 운송부문의 수요가 신규 창출될 것으로 추정하며, 블루수소 생산용 수요도 증가에 기여할 것으로 전망했다.

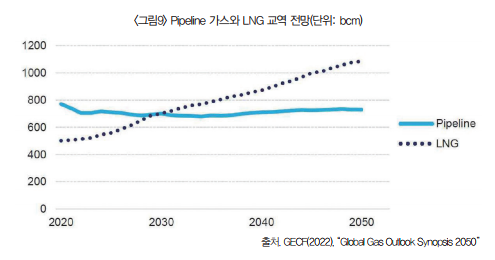

(3) 향후 천연가스 교역은 파이프라인보다 LNG 위주로 성장할 전망

천연가스 교역량은 2050년까지 2020년 대비 약 45% 증가한 1,814bcm에 이르러 연평균 수요증가율 1.3%보다 높은 1.5%의 증가율 기록을 전망했다. 동 증가율은 1990~2020년까지 30년간 연평균 5.1%와 비교하면 크게 둔화된 수준이다.

천연가스 교역은 점차 파이프라인 위주에서 LNG 위주로 변화될 것으로 내다봤다. 파이프라인 교역은 초기 투자비가 매우 높음에도 불구하고 완공 후 한계 운송단가가 낮아 운송비 면에서 유리한 면이 있으나, 국가간 정치적 리스크와 이해관계 충돌, 험지 건설의 어려움 등으로 교역 방식이 점차 액화 후 선박으로 운송하는 LNG 위주로 증가하고 있다. 세계 천연가스 교역에서 LNG가 차지하는 비중은 2020년 약 40%에서 2030년 50%로 파이프라인 교역과 동일한 비중을 이룰 것으로 예상되며, 2050년에는 약 60%로 파이프라인 비중을 능가할 것으로 GECF는 전망했다.

(4) GECF는 중립적 시나리오 하에서 2050년 LNG 수요를 2020년대비 약 125% 증가한 800MT 수준으로 전망

2020년 현재 947MTPA 수준인 세계 재기화 용량은 2050년 1,465MTPA로 약 55% 증가, 주로 아시아에 집중되어 동 지역이 LNG 수요의 절대적 비중을 차지할 것으로 내다봤다. 재기화 설비는 LNG 수요계획에 기반한 투자로서 2050년 예상 용량 1,465MTPA 중 중국 340, 일본 210, 한국 150, 인도 100MTPA를 포함하여 아시아에 1,050MTPA가 위치할 것으로 예상했다.

세계 LNG 수요 및 교역량은 2020년 356MT에서 2030년 510MT으로 연평균 3.7%씩 증가할 것으로 전망했으며, 이후 교역량은 연평균 2.3%씩 증가하여 2050년 800MT 기록할 것으로 예상했다. 2020~2050년 LNG의 연평균 수요증가율은 2.7%로 천연가스 연평균 수요증가율 1.3%에 비해 높은 수준으로 점쳤다.

2020년 세계 LNG수입량의 약 70%를 차지하는 아시아-태평양 지역은 2050년 80%까지 확대되어 LNG의 가장 중요한 수입자로서의 입지가 더욱 강화될 것으로 전망했다. 2050년까지 2020년 대비 수입량 증가분은 중국 142MTPA, 인도 78MTPA, 한국 10MTPA가 될 것으로 예상했으며, 일본과 타이완의 수입은 감소할 것으로 예측했다.

(5) GECF는 또한, 지금까지 논의된 중립적 시나리오에 비해 보다 강화된 세계적 기후변화 방지 노력에 기반한 시나리오들을 통하여 천연가스의 수요 축소 등을 전망

이들 시나리오 중 ETS(energy transition scenario)는 다음을 전제로 한다. 2100년의 지구 온도상승을 산업화 이전 대비 2℃(이상적으로는 1.5℃)로 제한하는 2015년 파리협약의 목표와 지난해 11월 글래스고우에서 개최된 COP26에서 합의한 이행 과제를 기반으로 2050년까지 탄소중립을 달성하도록 세계가 노력했다. 목표에 따라 GDP의 에너지 인텐시티를 저감하고 온실가스 배출권 가격을 높게 유지하며, 재생에너지 비중과 배터리자동차 등의 비율을 확대하는 등의 노력이 수반된다.

ETS의 2050년 천연가스 수요는 중립적 시나리오대비 약 42%에 해당하는 2,350bcm으로 감소할 것으로 전망했다. 또한, 동 시나리오 추정결과 2050년까지 천연가스 교역량은 연평균 500bcm 감소할 것으로 예상되었다.

또 하나의 시나리오로서 HS(hydrogen scenario)가 있으며 주요 내용은 다음과 같다. 탄소중립의 방안으로서 에너지효율화 등 다른 노력을 배제하고 에너지 믹스 중 수소의 비중을 최대한 높임으로써 대응하는 방안이다. CCS/CCUS 기술과 블루수소의 생산기술 및 비용저감 역시 하나의 방안이다.

HS의 경우 여러 부문에서 천연가스 수요가 감소할 것이나, 블루수소 생산원료로서의 수요가 이를 메우며 2050년 천연가스 수요는 중립적 시나리오 대비 약 400bcm(약 7%) 감소해 5,200bcm을 소폭 상회하는 수준이 될 것으로 전망했다.

2. IEA의 천연가스 수요 전망

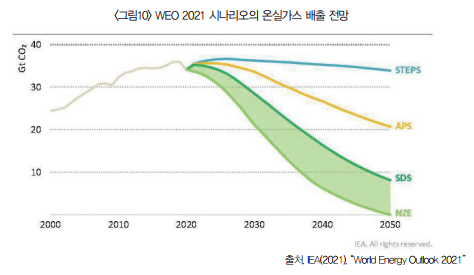

(1) IEA는 “World Energy Outlook 2021”에서 다음의 3가지 시나리오를 기반으로 에너지 시장 장기 전망

① NZE(net zero emissions by 2050 scenario)

NZE는 금세기말까지 1.5℃ 이내에서 온도상승을 안정화시키며 에너지 관련 유엔 지속가능발전목표(United Nations Sustainable Development Goals)를 달성하는 로드맵에 의한 시나리오이다.

2050년까지 탄소중립(net zero)를 달성할 수 있는 시나리오로서 일부 선진국들은 이에 이를 수 있을 것으로 예상되나 전반적으로 넷제로를 위한 행동 선택의 폭이 작은 시나리오이며 다소 이상적 시나리오라 할 수 있다.

② APS(announced pledges scenario)

APS는 지난해의 COP26을 통하여 EU 전체 회원국과 50여개 국가들이 배출량 감축을 위하여 발표한 모든 정책들이 완전히 실행된다는 가정의 시나리오이다.

동 시나리오는 2030년까지 추가적인 에너지원 용량에 있어서 재생에너지의 비율이 매우 큰 비중을 차지하여 매년 태양광 및 풍력에너지가 500GW씩 증가하고, 2030년 전력부문의 석탄 비중이 최근 정점의 20% 이하 수준까지 낮아졌다. 에너지 관련 온실가스 배출량은 2050년까지 현재 수준 대비 40% 감소하며, net zero는 달성이 어려워 금세기말까지 산업화 이전 대비 2.1℃의 온도상승이 이루어지고 상승 추세는 안정화되지 않았다.

③ STEPS(stated policies scenario)

STEPS는 각국이 발표한 특정 정책들에 대하여 섹터별로 평가한 현실적인 문제들을 고려하여 영향을 반영한 시나리오이다.

동 시나리오에서는 전력부문의 변화가 가속화되고 온실가스 배출이 점진적으로 감소를 실현할 것으로 보이나 철강, 시멘트, 운송 등 산업부문의 배출량과 신흥국 및 개도국의 인프라 확대 등으로 온실가스 저감분이 상당 부분 상쇄되는 내용을 담고 있다.

동 시나리오에서 2050년까지 에너지 수요 증가분의 대부분은 저탄소 분야가 활용될 것임에도 불구하고 연간 총 배출량은 현재의 수준과 큰 차이를 보이지 않을 것으로 예상했다. 금세기말까지 온도 상승은 산업화 이전대비 2.6℃로 예상되며 온도상승의 안정화는 이루어지지 않았다.

WEO 2021은 이들 3개의 시나리오가 전망에 주로 활용되고 있으며 보조적으로 SDS(sustainable development scenario)도 비교 대상으로 사용되었다.

SDS는 에너지 사용과 대기질을 대폭 개선하고 글로벌 탄소중립(net zero)을 2070년에 달성한다는 시나리오이다.

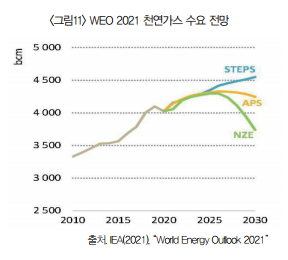

(2) 향후 천연가스 수요는 2025년까지 공통적으로 증가하겠으나 이후에는 시나리오별로 증감추세가 달라질 것으로 전망

STEPS에서 2030년 수요는 2020년 대비 약 15% 증가할 전망이며, 2050년까지 꾸준히 증가 추세를 예상했다.

2050년 세계 천연가스 수요는 2020년 이후 연평균 0.8%의 증가율로 연간 5,100bcm로 내다봤다. 중국은 2030년까지 2020년대비 40%의 수요증가를 보일 것으로 예상, 동 기간 일본은 25% 수요가 감소할 것으로 전망했다. 유럽, 북미, 한국 등의 수요는 2020년대 중반 정점에 이를 것으로 내다봤다.

반면, APS는 2025년까지 수요가 증가 추세를 보인 후 2025년을 정점으로 완만하게 감소세를 나타낼 것이며, 2030년 수요는 2020년 대비 약 5% 많은 수준을 전망했다. 동 시나리오에서 한국과 중국의 천연가스 수요는 석탄 등 고배출 연료의 대체 수요를 중심으로 2030년까지 증가할 것으로 예상했다.

유럽, 북미, 일본, 브라질 등은 동 기간 20~35%의 수요 감소를 나타낼 것으로 전망하고, 탄소중립 정책을 발표하지 않은 국가들은 꾸준히 수요가 증가할 것으로 내다봤다. 2030년 이후 연평균 0.5%씩 감소하여 2050년 세계 천연가스 수요는 약 3,850bcm을 예상했다.

NZE의 천연가스 수요는 2025년을 정점으로 2030년까지 가파르게 감소하여 2030년 수요는 2020년 대비 약 15% 감소할 것으로 전망했다. 동 시나리오의 추정 결과, 석탄과 같은 고배출 연료의 비중이 매우 높은 국가들 일부를 제외하고 세계 전 지역에서 천연가스의 수요가 감소할 것으로 예상했다.

2030년 이후 세계 천연가스 수요는 연평균 5.3%씩 감소하여 2050년 약 1,160bcm으로 내다봤다.

3. BP의 천연가스 수요 및 LNG 교역량 전망

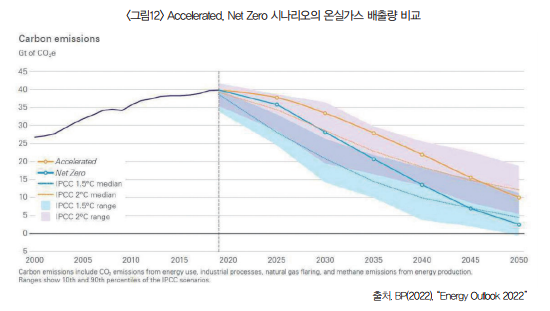

(1) BP는 2022년 Energy Outlook을 통하여 3가지 시나리오에 기반한 2050년까지의 장기 에너지 전망 발표

대형 IOC 중 하나인 BP는 매년 장기 에너지전망을 발표하고 있으며, 2022년에는 지난해 개최된 COP26의 내용 등을 반영해 Accelerated, Net Zero, New Momentum 등 3가지 시나리오에 기반한 2050년까지의 장기전망을 발표했다. 이들 시나리오는 현재의 친환경 기술 수준과 발전 속도 등을 감안한 내용은 아니었다. 특히, Accelerated와 Net Zero 등 2가지 시나리오는 온실가스 저감 목표하에 에너지의 어떠한 부문이 얼마만큼 변화해야 할 것인지에 중점을 둔 시나리오라고 밝혔다.

Accelerated는 2050년 온실가스 배출량이 2019년 수준대비 약 75% 저감되는 경로로 설계된 시나리오이다. 동 시나리오는 금세기말까지 지구온난화를 2℃ 이내로 제한하는 IPCC의 “지구온난화 2℃ 시나리오”의 범위 안의 온실가스 저감 궤적을 나타냈다. Net Zero는 2050년 온실가스 배출량이 2019년 수준대비 약 95% 저감되는 경로로 설계된 시나리오이다.

IPCC의 “지구온난화 1.5℃ 시나리오” 대비 초기 온실가스 저감 추세는 완만하나 2035년 이후 가파른 저감 추세를 보이며 1.5℃ 시나리오의 범위 내로 2040년경 진입하는 경로로 설계된 시나리오이다.

New Momentum은 세계 에너지 시장에서 최근까지 일어난 변화와 에너지 부문의 탄소중립을 위한 발전 속도 등을 현실적으로 반영하여 설계된 시나리오이다. 동 시나리오의 2050년 온실가스 저감율은 2019년 대비 20% 수준이다.

(2) 3개 시나리오는 공통적으로 화석연료 수요의 빠른 감소와 재생에너지의 빠른 성장을 전제

3개 시나리오는 모두 화석연료의 총 수요가 현대사에서 처음으로 지속적인 감소를 보일 것이며, 역사적으로 어느 시점보다 재생에너지의 성장속도가 빠를 것으로 기술했다. 2019년 전체 에너지지원에서 약 80%를 차지한 화석연료의 비중은 2050년까지 시나리오에 따라 20~60%로 낮아질 것으로 예상했다. 2019년 약 10% 수준에 불과한 재생에너지의 비중은 2050년까지 시나리오에 따라 35~65%까지 확대될 것으로 내다봤다.

(3) 3개 시나리오 모두 2020년대 중반까지는 천연가스 수요가 증가할 것으로 예상하고 있으나, 이후 시나리오에 따라 증감 추세 및 감소 속도 등은 다르게 전망

New Momentum은 2050년까지 천연가스 수요가 꾸준히 증가할 것으로 예상하고 있으나, Net Zero와 Accelerated는 2020년대 중반 이후 수요 감소추세를 보이며, 2050년 수요는 2019년 대비 각각 57%와 33% 감소한 1,680bcm과 2,610bcm를 전망했다.

New Momentum에서는 2050년까지 연평균 0.8%의 속도로 꾸준한 천연가스 수요증가를 점쳤다. 2025년 수요는 2019년 대비 8.4% 증가한 4,226bcm로, 2025~2030년은 연평균 증가율은 1.0%, 2030~2040년은 1.0%, 2040~2050년은 0.3%로 각각 전망했다.

동 시나리오에서는 2030년까지 산업부문의 수요증가가 가장 클 것으로 예측하고 있으며, 2030년 이후에는 발전 부문이 전체 수요증가를 견인할 것으로 예상했다.

Accelerated에서는 2050년까지 연평균 –1.3%의 역성장을 내다봤다. 2025년 수요는 2019년 대비 9.2% 증가해 New Momentum 시나리오보다 오히려 증가율이 높을 것으로 전망했다. 이후 2025년부터 감소세로 돌아서며 2025~2030년 연평균 증가율은 –0.1%, 2030~2040년은 –1.6%, 2040~2050년은 –3.2%로 시간이 갈수록 감소율이 빨라질 것으로 예상했다. 동 시나리오에서는 2030년까지 산업부문의 수요증가로 2019년대비 연간 수요는 순증가로 점쳤으나, 2030년 건물 난방, 산업, 전력 부문 모두 큰 감소세를 보이며 2050년까지 연간 수요가 약 38% 감소할 것으로 내다봤다.

Net Zero에서는 2050년까지 연평균 –2.7%의 역성장을 전망했다. 2025년 수요는 2019년 대비 5.9% 증가를 점쳤으며, 이후 Accelerated 시나리오보다 가파른 감소세로 돌아서 2025~2030년은 연평균 증가율은 –2.2%, 2030~2040년은 –3.5%, 2040~2050년은 –4.2%로 매우 빠른 속도의 수요감소를 나타낼 것으로 전망했다. 동 시나리오에서는 건물 난방, 산업, 전력 부문 등 수소생산 수요를 제외한 모든 부문의 수요가 크게 감소할 것으로 예상했다.

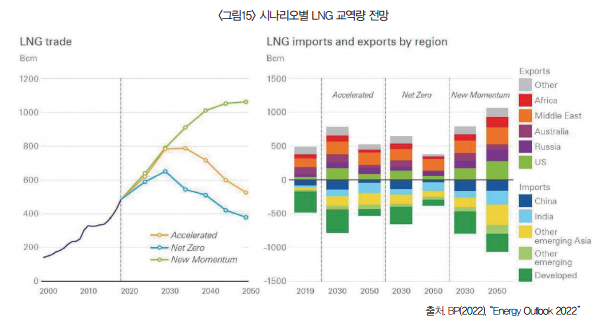

(4) LNG 교역량은 천연가스 수요보다 양호한 성장을 나타낼 전망

천연가스 교역이 파이프라인보다 LNG 위주로 확대되며 전체적인 천연가스 수요의 증감보다 LNG 교역 성장률은 양호한 흐름을 보일 것으로 전망했다.

3개 시나리오 중 New Momentum에서는 2050년까지 100% 이상의 교역 증가를 점쳤다. 천연가스 수요의 정점이 2025년경으로 전망된 Accelerated와 Net Zero의 LNG 교역량은 2035년과 2030년을 정점으로 감소하기 시작해 천연가스 수요전망에 비하여 양호한 흐름을 보일 것으로 전망했다.

New Momentum에서는 2050년까지 연평균 2.6%의 속도로 비교적 빠른 LNG 교역 성장을 예상했다. 2025년 교역량은 2019년 대비 약 32% 증가할 것으로 전망했다. 2025~2030년 연평균 LNG 교역성장률은 4.3%, 2030~2040년은 5.0%, 2040~2050년은 1.0%로 2040년 이후에는 성장률이 둔화되는 경향을 보일 것으로 내다봤다. 동 시나리오에서는 2030년 이후 산업부문의 수입 증가율은 정체되는 반면, 인도와 신흥국들의 도시화 등에 의한 수요에 힘입어 성장을 전망했다.

Accelerated는 2035년을 정점으로 교역감소 흐름이 예상되나 2050년의 교역량은 2019년 대비 소폭 많은 수준을 예상했다. 2025년 교역량은 2019년 대비 약 28% 증가를 예측했으며, 이후 2025~2030년 연평균 교역성장률은 4.8%, 2035년 이후 감소추세로 반전되어 2030~2040년 연평균 교역성장률은 –1.7%, 2040~2050년은 –6.1%로 전망했다. 동 시나리오에서는 2030년 이후 2050년까지 인도와 신흥국들의 수입은 소폭 증가할 것이나, 중국과 선진국들의 수입이 크게 감소하며 전반적인 교역감소가 나타날 내다봤다.

Net Zero에서는 2050년까지 연평균 –0.8%의 역성장을 점쳤다. 2025년 교역량은 2019년 대비 약 22% 증가할 것으로 예상했으며, 이후 2025~2030년 연평균 교역성장률은 2.0%로 예측했다. 2030년 이후 감소추세로 반전되어 2030~2040년 연평균 교역성장률은 –4.8%, 2040~2050년은 –5.8%로 2030년 이후 감소 속도가 비교적 빠르게 나타날 것으로 내다봤다.

동 시나리오에서는 2030년 이후 2050년까지 인도를 제외한 중국, 아시아 신흥국, 선진국 등 대부분 국가들의 수입감소로 전반적인 교역감소가 빠르게 나타날 것으로 예상했다.

※ 다음 달에 계속됩니다.